Содержание

В продолжение темы про предупреждение и раскрытие преступлений с помощью ИТ, сегодня мы расскажем, что такое антифрод-системы, зачем они нужны и где используются. А также рассмотрим, какова роль технологий Big Data и Machine Learning в таких средствах обнаружения мошенничества. Читайте в нашей статье, почему как большие данные и машинное обучение автоматизируют мониторинг и обнаружение финансово-учетных нарушений, предупреждая хищения денежных средств и другие транзакционные преступления.

Что такое антифрод и где это используется

Обычно антифрод (от английского anti-fraud) ассоциируется только с банковским сектором, когда финансовые транзакции оцениваются на предмет мошенничества, например, когда платежная карта используется злоумышленником, а не ее владельцем. Однако, антифрод нужен не только кредитным учреждениям и интернет-магазинам. Интересен пример с крупной сетью автозаправок, где была запущена выгодная программа лояльности с частичным возвратом средств за покупки, т.н. кэшбэк. На одной из бензоколонок оператор проводил все платежи через свою личную карту с таким кэшбэком, принимая у клиентов наличные деньги и прогоняя их через свой счет. Хотя этот случай номинально и не нарушает законов, по факту он является инсайдерским поведением персонала в своих интересах. Обманная схема была раскрыта вручную: проанализировав все операции за день, обнаружилось, что на одну и ту же банковскую карту было куплено почти цистерна бензина. Антифрод-система идентифицировала бы и заморозила подобные транзакции автоматически.

Другим классическим кейсом является область страхования, в частности, когда страховой агент берет несколько полисов и не регистрирует их в системе учета. При этом он говорит клиенту о большой скидке и продает полис дешевле. А когда у клиента возникнет страховой случай, агент зарегистрирует его полис задним числом. При этом остальные такие же полисы останутся незарегистрированными, в результате чего агент получит огромную выгоду. Таким образом, anti-fraud актуален не только банкам, но и другим бизнесам, где возникают онлайновые товарообменные отношения и происходят денежные транзакции [1].

Тем не менее, на практике подобные системы противодействия мошенничеству наиболее востребованы в банках и интернет-магазинах, т.к. именно там производится большинство онлайн-платежей. В частности, в одном только Сбербанке за 2018 год антифрод-система на базе аналитики Big Data помогла сохранить более 32 млрд рублей, принадлежащих вкладчикам. Ожидается, что в 2024 году мировой рынок систем противодействия мошенничеству превысит $50 млрд. Сегодня ведущими поставщиками антифрод-систем считаются следующие компании [2]:

- IBM (США);

- FICO (США);

- SAS Institute (США);

- BAE Systems (Великобритания);

- NICE Systems (Израиль);

- LexisNexis Risk solutions (США).

Как устроена система Fraud Detection и при чем здесь машинное обучение

Сервис антифрода включает типовые и уникальные правила, фильтры и списки для проверки каждой транзакции. В частности, наиболее популярны следующие ограничения [3]:

- количество покупок по одной банковской карте за определенный период времени;

- максимальная сумма разовой покупки по одной карте в определенный период;

- число карт, используемых одним пользователем в определенный период времени;

- количество пользователей, использующих одну карту;

- учёт истории покупок по банковским картам и пользователями («черные» или «белые» списки).

Также часто используются следующие фильтры [4]:

- валидаторы, например, проверка реквизитов банковской карты на корректность;

- география, когда IP-адрес, с которого пользователь пытается совершить покупку, ассоциируется с конкретной страной. Например, в некоторых странах Африки высок уровень скимминга и компрометации карт, поэтому платежи из этих государств с высокой долей вероятности будут мошенническими.

- соответствия параметров, например, страны IP-адреса плательщика и эмитента банковской карты. Если держатель карты не предупредил банк заранее о своих путешествиях, то в случае проведения платежей из другой страны, велика вероятность того, что реквизиты украдены и используются злоумышленниками.

- стоп-листы, когда карта уже была замечена в мошеннических операциях или ее владелец заявил в банк-эмитент о компрометации данных.

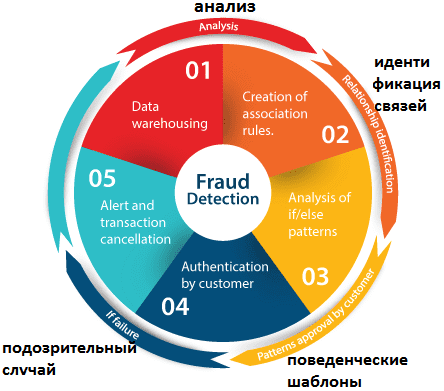

Для реализации таких типовых правил выполняется быстрое распознавание пользователя по различным параметрам и алгоритмам, в т.ч. с помощью машинного обучения. А благодаря технологиям Big Data формируется набор данных для автоматической интеллектуальной оценки потребительского поведения. Информации о самой транзакции и ее метаданных (отправитель и получатель платежа, сумма, время, место, дополнительные сведения) агрегируется и сопоставляется с историей предыдущих платежей. Как правило, правдивая информация о держателе карты и совокупность параметров пользователя соответствует стандартным шаблонам поведения добропорядочных покупателей. Эти дополнительные факторы также учитывают антифрод-сервисы, вычисляя вероятность мошенничества [3].

Так средства Machine Learning формируют шаблон пользовательского поведения, с помощью алгоритмов кластеризации определяя наиболее типичную для этого клиента сумму снятия наличных или покупок. В отличие от вышерассмотренных фильтров и ограничений, самообучающиеся ML-модели способны расширять ранее заданные правила, подстраиваясь под клиента. Однако, такая гибкость не конфликтует с точностью. Если отдельная транзакция не укладывается в ранее сформированные шаблоны с учетом возможных допущений, она считается аномалией. Например, человек внезапно снимает или тратит нехарактерную для него сумму. Другой подозрительный кейс, когда с одного счета уходит сразу несколько платежей в разные места с одинаковой суммой. Еще признаком мошенничества считается перечисление мелких сумм на множество различных счетов [1].

Таким образом, алгоритмы машинного обучения позволяют антифрод-системе вести непрерывный мониторинг и обнаружение подозрительных кейсов, обеспечивая гибкую настройку параметров фильтрации за счет интерактивного формирования поведенческих шаблонов. Кроме того, средства Machine Learning автоматизируют принятие решений, отклоняя аномальные операции и блокируя скомпрометированные карты.

В следующей статье мы продолжим рассматривать антифрод-системы и расскажем, как заложенные в них средства графовой аналитики больших данных помогают раскрыть преступные схемы отмывания денег. Еще больше реальных примеров цифровизации государственного управления и реального бизнеса вы узнаете на наших образовательных курсах в лицензированном учебном центре обучения и повышения квалификации руководителей и ИТ-специалистов (менеджеров, архитекторов, инженеров, администраторов, Data Scientist’ов и аналитиков Big Data) в Москве:

- Графовые алгоритмы. Бизнес-приложения

- Графовые алгоритмы в Apache Spark

- Аналитика больших данных для руководителей

Источники

- https://softline.ru/about/blog/antifrod-chto-eto-takoe-i-s-chem-ego-edyat

- https://www.anti-malware.ru/analytics/Market_Analysis/anti-fraud-Bank-systems

- https://ru.wikipedia.org/wiki/Антифрод

- https://new-retail.ru/tehnologii/kak_rabotaet_antifrod6645/

772

772